FINcredible setzt neue Maßstäbe im Customer Onboarding

Schnell, digital, sicher: FINcredible setzt neue Maßstäbe im Customer Onboarding

Wie können Unternehmen im digitalen Zeitalter ihren Kunden ein nahtloses und effizientes Onboarding-Erlebnis bieten, das Herausforderungen wie das Erteilen eines SEPA-Lastschriftmandats, Online-Kreditanträge, Identitätsbestätigungen und Bonitätsprüfungen meistert?

Hier kommt FINcredible ins Spiel. Das Unternehmen mit dem Motto “Customer Onboarding, Made Easy” bietet eine Lösung, die schnell, digital und sicher ist. Durch den Einsatz von Open-Banking (auf Basis der PSD2 Regulatorien) verändert FINcredible das Kundenerlebnis, indem es komplexe Prozesse vereinfacht, digitalisiert und automatisiert. Kunden ersparen sich dadurch nicht nur mühsame Dateneingaben beim Onboarding, sondern können von Unternehmen gezielt serviciert werden.

Mit ihrer Open-Banking-Lösung setzen FINcredible neue Standards im Bereich des digitalen Kundenmanagements und bieten Unternehmen die Möglichkeit, ihren Kunden ein modernes, benutzerfreundliches Erlebnis zu bieten. Dies stärkt das Vertrauen und fördert langfristige Kundenbeziehungen in einem digitalen Zeitalter, das Schnelligkeit, Sicherheit und Benutzerfreundlichkeit mehr denn je schätzt.

Was ist Open-Banking

Open-Banking definiert die Finanzwelt neu, indem es eine sichere Übertragung finanzieller Informationen zwischen Banken und zugelassenen Dritten, wie FinTech-Unternehmen und Dienstleistern für Kontoinformationen, ermöglicht. Die Freigabe dieser Daten erfolgt stets unter strengen Sicherheitsauflagen und setzt die explizite Zustimmung der Kunden voraus.

Datenschutz steht im Mittelpunkt des Open-Banking-Konzepts. Kunden haben die volle Kontrolle über ihre Daten und teilen diese nur nach ausdrücklicher Zustimmung. Die zweite Zahlungsdienstrichtlinie (PSD2) fördert den sicheren Datenaustausch und Innovationen im Zahlungsverkehr, indem sie Kunden ermächtigt, Drittanbietern Zugang zu ihren Bankinformationen zu gewähren.

FINcredible macht sich die Möglichkeiten von Open-Banking zunutze, um Unternehmen eine effektive Überprüfung der Kreditwürdigkeit und Identität ihrer Kunden zu ermöglichen. Diese Dienstleistung lässt sich problemlos in die Systemlandschaft von Unternehmen integrieren, unterstützt die Automatisierung von Geschäftsprozessen, reduziert das Risiko von Zahlungsausfällen und beugt Betrug vor.

Einfaches Customer Onboarding: Vorteile für Unternehmen und Kunden

Open-Banking markiert einen Wendepunkt in der Finanztechnologie, indem es eine effiziente und sichere Methode zur Echtzeitdatenverifizierung bietet. Diese Innovation erlaubt es Unternehmen aus unterschiedlichsten Sektoren, fundierte Entscheidungen zu treffen, die sowohl ihnen als auch den Kunden zugutekommen.

Kernaspekte des Open-Banking:

Verwendung von Schnittstellen (APIs): Open-Banking nutzt APIs, um eine schnelle, sichere und einfache Freigabe sowie Analyse von Kundendaten zu ermöglichen. Dies geschieht stets mit der expliziten Zustimmung der Kunden, wodurch deren Datenintegrität und -sicherheit gewährleistet wird.

Grundlage für innovative Dienstleistungen: Die durch Open-Banking gewonnenen Daten ermöglichen die Entwicklung und Bereitstellung einer Vielzahl an neuen Dienstleistungen und Geschäftsmodellen. Dazu gehören unter anderem die Vergabe von Sofortkrediten und Immobilienfinanzierungen sowie die Einführung flexibler Zahlungsmethoden, wie Abonnementservices und Buy-Now-Pay-Later (BNPL) Angebote. Auch individuelle und zielgerichtete Angebote und Beratungen für Kunden werden ermöglicht.

Automatisierte Datenerfassung: Ein weiterer Vorteil von Open-Banking ist die Möglichkeit zur automatischen Erfassung und Verarbeitung von Daten. Dies vereinfacht und beschleunigt verschiedene Prozesse, wie beispielsweise das Erteilen eines SEPA-Lastschriftmandats.

Vorteile für Unternehmen und Kunden:

Für Unternehmen bedeutet die Einführung von Open-Banking eine signifikante Effizienzsteigerung. Die schnelle Verifizierung von Kundendaten erlaubt eine zügige Bearbeitung von Finanztransaktionen und die Entwicklung maßgeschneiderter Angebote, die auf die finanzielle Situation und Bedürfnisse der Kunden abgestimmt sind.

Für Kunden bietet Open-Banking eine Reihe von Vorteilen, darunter mehr Flexibilität bei der Nutzung von Finanzdienstleistungen und eine gesteigerte Transparenz. Kunden profitieren von personalisierten und innovativen Zahlungsoptionen, die ihren individuellen Anforderungen entsprechen.

Wie funktioniert der Prozess?

Der Open-Banking-Prozess beginnt mit der Zustimmung des Kunden, seine Kontodaten mit einem Drittunternehmen zu teilen. Diese Zustimmung wird über eine sichere Schnittstelle, die API, eingeholt. Die API fungiert als Brücke zwischen der Bank des Kunden und dem Drittanbieter, wodurch Daten in Echtzeit und auf sichere Weise übertragen werden können. Nach Erhalt der Daten führt der Drittanbieter eine automatische Analyse durch, um Einblicke in die finanzielle Situation des Kunden zu gewinnen. Auf Basis dieser Analyse können dann maßgeschneiderte Finanzdienstleistungen oder Zahlungspläne angeboten werden.

Wir stellen uns vor: FINcredible

Seit unserer Gründung im Jahr 2017 setzen wir uns das ambitionierte Ziel, im Sektor der Identitäts- und Bonitätsprüfung branchenübergreifend neue Maßstäbe zu setzen. Unser in Wien ansässiges Unternehmen baut auf das fundierte Know-how eines Gründungsteams, das sich aus Ökonomen, Data Scientists und IT-Experten zusammensetzt und gemeinsam auf eine 45-jährige Erfahrung in Forschung und praktischer Anwendung zurückblickt. Im Jahr 2019 gelang es uns, eine Partnerschaft mit dem KSV1870 zu etablieren, einer der angesehensten Wirtschaftsplattformen Österreichs, die sich seit mehr als anderthalb Jahrhunderten für die Förderung einer sicheren und gerechten Wirtschaft einsetzt.

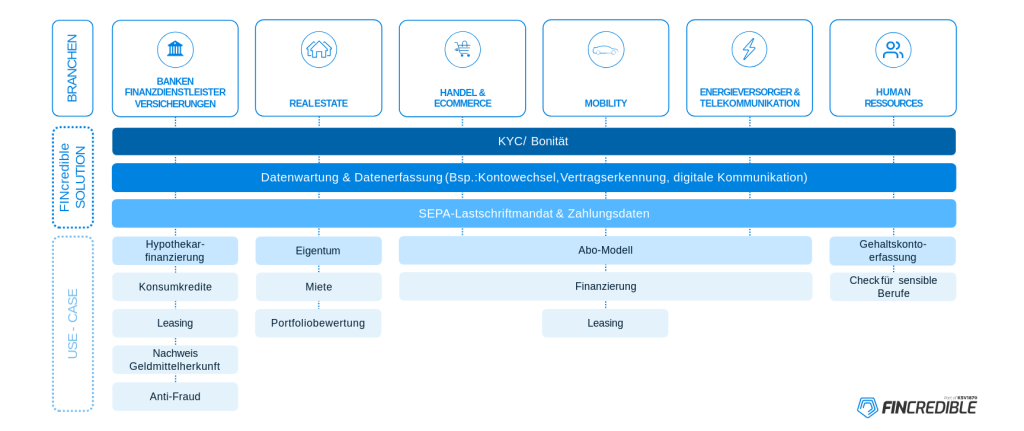

FINcredible’s Open-Banking-Lösung

Unser Ziel ist es, durch die Nutzung automatischer Datenverarbeitung von Bankinformationen, unnötige Dateneingaben für Kunden und Unternehmen zu vermeiden, die Conversion-Rate zu steigern und operationelle Risiken zu minimieren. Gleichzeitig reduzieren wir Zahlungsausfälle durch Risikomanagement auf Bankniveau und bieten sichere Identitätsverifizierungsmethoden, um Betrug und Identitätsdiebstahl vorzubeugen. Für Endkunden ermöglichen wir eine schnelle und unkomplizierte Identitätsbestätigung über das Bankkonto mit sofortigem Zugriff auf unsere Open-Banking-Lösung. Diese ermöglicht Unternehmen den Zugang zu validen, aktuellen Informationen aus der EU, UK und der Schweiz für die Identitäts- und Kreditwürdigkeitsprüfung ihrer Kunden und Partner, die direkt von deren Bankkonten stammen.

Unsere Lösung ist flexibel einsetzbar und kann bequem, unabhängig von Ort und Zeit, über ein mobiles Endgerät durchgeführt werden. Er ist für verschiedene Anwendungsszenarien geeignet, wie z.B. digitale Haushaltsrechnungen für Kreditfinanzierungen, individuelle Zahlungsoptionen im E-Commerce oder digitale Lohnzettel für Miet-, Leasing und Abonnement-Modelle. Mit der umfassenden Risikobewertung werden sowohl das Zahlungsverhalten als auch die Haushaltsrechnung berücksichtigt, wobei der Datenschutz stets im Vordergrund steht. Natürlich wird alles erst mit Einwilligung des Endnutzers durchgeführt.

Dank flexibler Integrationsmöglichkeiten über Web-App, REST-API und SDK können Sie unsere Open-Banking-Lösung nahtlos in Ihre Kundenprozesse integrieren und von den Vorteilen einer automatisierten und digitalen Bonitätsprüfung profitieren. Das digitale Zertifikat ist sofort verfügbar und absolut fälschungssicher, sodass Sie sich jederzeit auf die Ergebnisse verlassen können.